CHEGA DE SURPRESAS!

OU LIGUE

Escritório de contabilidade 20 Anos de Experiência com Profissionais qualificado Trabalhando para Sua Empresa.

Escritório de contabilidade 20 Anos de Experiência com Profissionais qualificado Trabalhando para Sua Empresa.

Reforma Tributária – Emenda Constitucional nº 132/2023 – Apresentação

Procedimento Atualizado: Em face da promulgação da Emenda Constitucional nº 132/2023, decorrente da PEC nº 45/2019, e Portaria MF nº 34/2024 este procedimento foi atualizado.

Resumo: Este procedimento trata da apresentação da Reforma Tributária, trazida pela Emenda Constitucional nº 132/2023

1. APRESENTAÇÃO

Foi promulgada pelo Congresso Nacional a Emenda Constitucional nº 132/2023 com a versão final do texto da Reforma Tributária. Sabemos que há um consenso de que a alteração no sistema tributário nacional é importante e necessária para corrigir distorções, que são barreiras ao crescimento econômico e ao bem-estar do País.

O sistema tributário brasileiro atual é complexo, levando a altos níveis de litigância e custos de conformidade, o que contribui para a má alocação de capital, falta de transparência, redução dos níveis de investimento e produtividade da economia brasileira.

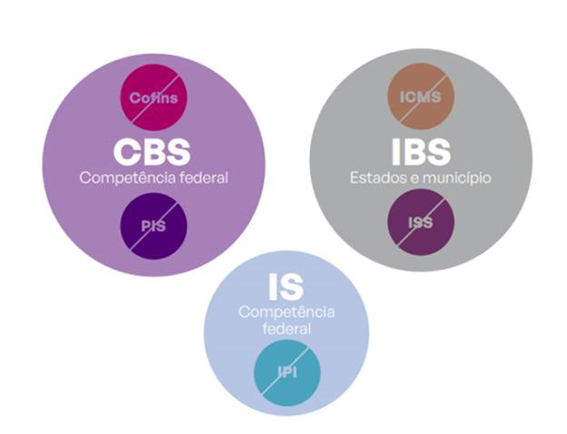

A imagem a seguir apresenta os tributos atuais que incidem sobre o consumo de bens e serviços, nas esferas federal, estadual e municipal:

Neste especial apresentaremos como a Reforma Tributária, trazida pela Emenda Constitucional nº 132/2023 busca simplificar o sistema de cobrança de tributos no país com a criação do Imposto de Valor Adicionado (IVA) dual, ou seja, um IVA Federal (Contribuição sobre Bens e Serviços – CBS) que contempla o PIS e Cofins, e outro IVA Estadual/Municipal/DF (Imposto sobre Bens e Serviços – IBS) que contempla o ICMS (estadual) e o ISS (municipal). O texto também cria o Imposto Seletivo Federal (IS) em substituição parcial IPI, que incidirá sobre a produção, extração, comercialização ou importação de bens e serviços prejudiciais à saúde ou ao meio ambiente, cujo consumo se deseja desestimular, como por exemplo, cigarros e bebidas alcoólicas.

Neste especial, apresentamos as principais particularidades relativas ao IBS, CBS e IS, e esclarecemos sobre as regra de transição que serão aplicadas.

2. DEMAIS NOVIDADES

2.1 Simples Nacional

As microempresas (ME) e empresas de pequeno porte (EPP) enquadradas no Simples Nacional, também terão alterações em razão da Reforma. Em linhas gerais, essas empresas poderão optar entre tributar a CBS e o IBS por dentro ou por fora desse regime. Na primeira hipótese (tributação por dentro do Simples Nacional), as pessoas jurídicas que adquirem bens ou serviços dessas empresas poderão apropriar créditos do imposto e da contribuição cobrados nessas operações.

Na segunda hipótese, a ME ou a EPP pode recolher a CBS e o IBS no regime normal de apuração, ou seja, por fora do regime do Simples Nacional (não cumulatividade ampla), sem prejuízo de continuar no regime simplificado em relação aos demais impostos.

2.2 ITCMD (heranças e doações)

O texto da reforma tributária aprovado pelo Congresso Nacional trouxe as seguintes alterações no Imposto de Transmissão Causa Mortis e Doação (ITCMD), a saber:

2.3 IPTU

No que diz respeito ao Imposto Predial e Territorial Urbano (IPTU), a Emenda Constitucional passou a permitir às prefeituras atualizarem a base de cálculo do imposto, conforme critérios estabelecidos em lei municipal.

2.4 IPVA

Com relação ao Imposto sobre a Propriedade de Veículos Automotores (IPVA), tivemos as seguintes alterações:

| a.1) aeronaves agrícolas e de operador certificado para prestar serviços aéreos a terceiros; |

| a.2) embarcações de pessoa jurídica que detenha outorga para prestar serviços de transporte aquaviário ou de pessoa física ou jurídica que pratique pesca industrial, artesanal, científica ou de subsistência; |

| a.3) plataformas suscetíveis de se locomoverem na água por meios próprios, inclusive aquelas cuja finalidade principal seja a exploração de atividades econômicas em águas territoriais e na zona econômica exclusiva e embarcações que tenham essa mesma finalidade principal; |

| a.4) tratores e máquinas agrícolas. |

Legislação Referenciada

Emenda Constitucional nº 132/2023

1. Visão geral da Reforma – Tributação sobre o consumo

Com a aprovação da reforma tributária nos moldes da Emenda Constitucional nº 132/2023 , os 5 principais tributos incidentes sobre consumo: PIS, Cofins; IPI; ICMS e ISS, serão unificados em 3 tributos:

Será chamado de IVA Dual, ou seja, será composto principalmente pelo IBS e CBS que incidirão sobre bens e serviços, materiais, imateriais, direitos etc.

O IVA significa Imposto Sobre Valor Adicionado. Nesse sistema, cada etapa da cadeia paga apenas o tributo ao valor que adicionou ao produto, ao bem ou ao serviço etc. Isso só será possível pois o projeto prevê a chamada não cumulatividade plena. O modelo apresentado pela Emenda Constitucional nº 132/2023 é um padrão internacional e conforme apresentado, mais de 170 países usam esse método.

Fluxograma

Observação: Outros pontos que estão fora desse contexto sobre a tributação do consumo, que são os tributos sobre o patrimônio, ITCMD, IPVA, IPTU segundo a Emenda Constitucional nº 132/2023 também passarão por ajustes e não são escopo deste tópico. A Emenda Constitucional nº 132/2023 , em seu art. 18 também prevê:

a) em até 90 (noventa) dias após a promulgação desta Emenda Constitucional, projeto de lei que reforme a tributação da renda, acompanhado das correspondentes estimativas e estudos de impactos orçamentários e financeiros;

b) em até 180 (cento e oitenta) dias após a promulgação desta Emenda Constitucional, os projetos de lei referidos nesta Emenda Constitucional;

c) em até 90 (noventa) dias após a promulgação desta Emenda Constitucional, projeto de lei que reforme a tributação da folha de salários

2. Extinção do PIS e Cofins

A nova redação dada pela Emenda Constitucional nº 132/2023 pelo art. 2º, é o artigo 125 da ADCT , que prevê início da cobrança definitiva da CBS e, concomitantemente, a extinção do PIS e da Cofins, a partir de 2027.

A partir de 2027, será cobrada a Contribuição sobre Bens e Serviços (CBS) prevista no art. 195, V, sendo extintas as contribuições previstas no art. 195, I, ‘b’ e IV, e a contribuição para o PIS, que trata o art. 239, todos da Constituição Federal .

2.1 – Saldos acumulados do PIS e COFINS na extinção

De acordo com a Emenda Constitucional nº 132/2023 , será disciplinado por Lei complementar a forma de utilização dos créditos, inclusive presumidos, do PIS e da COFINS, não apropriados ou não utilizados até a extinção dessas contribuições, mantendo-se, apenas para os créditos que cumpram os requisitos estabelecidos na legislação vigente na data da extinção de tais tributos, a permissão para compensação com outros tributos federais, inclusive com a própria CBS, ou ressarcimento em dinheiro.”

Observar a Emenda Constitucional nº 132/2023 , art. 2º c/c art. 135 ADCT .

3. Criação da CBS

A Emenda Constitucional nº 132/2023 , no seu art. 2º, faz diversas alterações na Constituição Federal , dentre as quais, inclui o inciso V, ao art. 195, que trata sobre as contribuições para o custeio da seguridade social

O artigo 195 da Constituição Federal , traz a previsão constitucional de que a seguridade social será financiada por toda a sociedade, de forma direta e indireta, nos termos da lei, mediante recursos provenientes dos orçamentos da União, dos Estados, do Distrito Federal e dos Municípios, e com a nova redação ao inciso V, passa a ser custeada também pela contribuição sobre bens e serviços, nos termos de lei complementar (nova redação em vigor a partir de 2026).

De acordo com a Emenda Constitucional nº 132/2023 , ficará a cargo de lei complementar fixar os critérios para as obrigações tributárias acessórias, visando à sua simplificação.

Nota

Nos termos do art. 149-B da Constituição Federal , incluído pelo art. 1º da Emenda Constitucional nº 132/2023 , o IBS e a CBS, terão os mesmos:

a) fatos geradores, bases de cálculo, hipóteses de não incidência e sujeitos passivos;

b) imunidades;

c) regimes específicos, diferenciados ou favorecidos de tributação; e

d) regras de não cumulatividade e de creditamento.

4. Regras de incidência da CBS

4.1 Hipóteses de incidência

A Contribuição Sobre Bens e Serviços (CBS):

Notas

(1) A forma e o prazo para ressarcimento de créditos acumulados pelo contribuinte serão estabelecidos por lei complementar.

(2) Segundo a Emenda Constitucional nº 132/2023 , a Contribuição sobre Bens e Serviços (CBS):

a) terá legislação única e uniforme aplicável em todo o território nacional;

b) cada ente federativo poderá fixar sua alíquota própria por lei específica; e

c) a alíquota fixada pelo ente federativo será a mesma para todas as operações com bens materiais ou imateriais, inclusive direitos, ou com serviços, ressalvadas as hipóteses previstas na Constituição Federal .

4.2 Não cumulatividade

De acordo com a Emenda Constitucional nº 132/2023 , será não cumulativo, compensando-se o imposto devido pelo contribuinte com o montante cobrado sobre todas as operações nas quais seja adquirente de bem, material ou imaterial, inclusive direito, ou serviço, excetuadas, exclusivamente, as consideradas de uso ou consumo pessoal, nos termos da lei complementar, e as hipóteses previstas na Constituição Federal .

4.3 Incentivos fiscais

A CBS:

Nota

Resolução do Senado Federal fixará alíquota de referência do imposto para cada esfera federativa, nos termos de lei complementar, que será aplicada se outra não houver sido estabelecida pelo próprio ente federativo.

4.4 Sujeito passivo – Extensão para intermediários

A Emenda Constitucional nº 132/2023 prevê que lei complementar poderá definir como sujeito passivo dos tributos a pessoa que concorrer para a realização, a execução ou o pagamento da operação, ainda que residente ou domiciliada no exterior.

4.5 Compensação e ressarcimento dos saldos acumulados

Já há regramento previsto sobre o tratamento de compensação e ressarcimento da CBS, que será por lei complementar e que disciplinará sobre:

| a.1) o adquirente possa efetuar o recolhimento do tributo incidente nas suas aquisições de bens ou serviços; ou |

| a.2) o recolhimento do tributo ocorra na liquidação financeira da operação; |

4.6 Regimes especiais de tributação e incentivos

De acordo com Emenda Constitucional nº 132/2023 , lei complementar irá dispor sobre regimes específicos de tributação da CBS para:

| a.1) terá alíquota uniforme em todo o território nacional, específicas por unidade de medida e diferenciadas por produto; |

| a.2) será vedada a apropriação de créditos em relação às aquisições dos produtos de combustíveis e lubrificantes destinados a distribuição, comercialização ou revenda; |

| a.3) será concedido créditos nas aquisições desses produtos quando efetuado por adquirente que também seja sujeito passivo da contribuição e observando as demais regras da não cumulatividade instituída. |

| b.1) alterações nas alíquotas, nas regras de creditamento e na base de cálculo, admitida, em relação aos adquirentes desses bens e serviços, a não aplicação da possibilidade de créditos previstos na norma. |

| b.2) hipóteses em que a contribuição incidirá sobre a receita ou o faturamento, com alíquota uniforme em todo o território nacional, e, em relação aos adquirentes desses bens e serviços, também a não aplicação da possibilidade de créditos previstos na norma; |

| c.1) – as hipóteses em que o imposto não incidirá sobre as operações realizadas entre a sociedade cooperativa e seus associados, entre estes e aquela e pelas sociedades cooperativas entre si quando associadas para a consecução dos objetivos sociais; |

| c.2) o regime de aproveitamento do crédito das etapas anteriores; |

.

4.7 Aquisição de bens de capital

O texto aprovado da Emenda Constitucional nº 132/2023 , pela Câmara dos Deputados, vem acompanhando também de previsão de como poderá ser instituído algum regramento específico para que seja reduzido o impacto da contribuição sobre a aquisição de bens de capital pelo contribuinte, que poderá ser implementada por meio de:

O texto aprovado também traz as hipóteses de diferimento e desoneração do imposto aplicáveis aos regimes aduaneiros especiais e às zonas de processamento de exportação;

4.8 Regime aduaneiro especial

Ficará a cargo de lei complementar as hipóteses de diferimento aplicáveis aos regimes aduaneiros especiais e às zonas de processamento de exportação.

4.9 Perda do direito ao crédito nos casos de isenção e imunidade

Quanto à aplicação de eventuais isenções e a imunidade, fica definido na proposta que:

4.10 Definição de operações com serviços

Outro ponto importante é que lei complementar poderá estabelecer o conceito de operações com serviços, seu conteúdo e alcance, admitida essa definição para qualquer operação que não seja classificada como operação com bens.

4.11 Redução ou majoração da contribuição – Compensação

Qualquer alteração na legislação federal que reduza ou eleve a arrecadação do imposto:

Projeto de lei complementar em tramitação no Congresso Nacional que reduza ou aumente a arrecadação da contribuição somente será apreciado se acompanhado de estimativa de impacto no valor da alíquota de referência.

4.12 Base de cálculo – Cálculo por fora

Para cálculo da CBS, ficou estabelecido que:

| b.1) Imposto Seletivo (IS); |

| b.2) ICMS; e |

| b.3) Imposto sobre Bens e Serviços (IBS). |

4.13 Alíquotas reduzidas

De acordo com a emenda constitucional, lei complementar estabelecerá operações beneficiadas com redução de 30% (trinta por cento) da alíquota da CBS, relativas à prestação de serviços de profissão intelectual, de natureza científica, literária ou artística, desde que sejam submetidas a fiscalização por conselho profissional, como por exemplo: contabilidade, engenharia, medicina etc.

E ainda conforme emenda, também ficará a cargo de lei complementar definir as operações beneficiadas com redução de 60% (sessenta por cento) da alíquota da CBS, relativa aos seguintes bens ou serviços:

Lei complementar também estabelecerá a redução de 100% da alíquota da CBS para:

5. Programa de Cashback

Como mecanismo de apoio para redução de desigualdade social para famílias de baixa renda, será instituído por lei ordinária um sistema para devolução dos valores da contribuição chamado de cashback.

Portanto lei definirá quem serão elegíveis, inclusive em relação a limites e beneficiários, com o objetivo de reduzir as desigualdades de renda.

6. Exemplo de cálculo

Para fins de entendimento, apresentamos a seguir um modelo simplificado da sistemática de cálculo do Imposto sobre Valor Adicionado (IVA) em toda cadeia produtiva e de comercialização, até o consumidor final.

O objetivo é avaliar o impacto tributário que a CBS terá nesta cadeia produtiva até chegar ao consumidor final.

Dados:

No processo de fabricação e comercialização de vestuário acontecem as seguintes etapas, supondo uma CBS com alíquota de 10%:

Como se observa, o valor do tributo pago pelo consumidor final e que foi acrescida ao preço de venda, equivale à soma do recolhido em todas as etapas da cadeia de comercialização:

No total foi recolhido o valor de R$ 20,00 (R$ 200,00 x 10%).

Legislação Referenciada

ADCT

Constituição Federal

Emenda Constitucional nº 132/2023

Lei nº 11.096

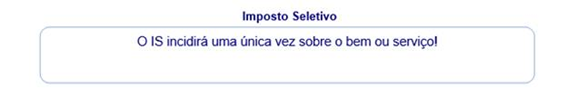

1. CRIAÇÃO DO IMPOSTO SELETIVO (IS)

Entre os novos tributos criados pela reforma tributária sobre o consumo, temos a inclusão do Imposto Seletivo (IS) que entrará em vigor em 2027, com a função de substituir parcialmente o IPI no que se refere função de desestímulo ao consumo de produtos/serviços prejudiciais à saúde e ao meio ambiente.

( CF/88 , art. 153, VIII)

2. HIPÓTESES DE INCIDÊNCIA DO IS

O IS incidirá uma única vez sobre a produção, extração, comercialização ou importação de bens e serviços prejudiciais à saúde ou ao meio ambiente, nos termos definido em lei complementar. Poderá incidir sobre operações derivados de petróleo, combustíveis e minerais do País.

Atualmente esta função é exercida pelo IPI com relação a produtos maléficos à saúde, como o tabaco.

Porém, o IS não incidirá de forma cumulativa com o IPI, mas poderá ter o mesmo fato gerador de outros tributos.

( CF/88 , art. 153, VIII, § 6º, II e V)

3. NÃO INCIDÊNCIA

A nova Emenda prevê expressamente hipóteses de não incidência do IS.

Veja em quais situações o IS não incidirá:

Saiba a seguir quais são os produtos que possuem tributação diferenciada com redução de alíquota em 60% de IBS e CBS:

Expandir tabela

| I – serviços de educação; |

| II – serviços de saúde; |

| III – dispositivos médicos; |

| IV – dispositivos de acessibilidade para pessoas com deficiência; |

| V – medicamentos; |

| VI – produtos de cuidados básicos à saúde menstrual; |

| VII – serviços de transporte público coletivo de passageiros rodoviário e metroviário de caráter urbano, semiurbano e metropolitano; |

| VIII – alimentos destinados ao consumo humano; |

| IX – produtos de higiene pessoal e limpeza majoritariamente consumidos por famílias de baixa renda; |

| X – produtos agropecuários, aquícolas, pesqueiros, florestais e extrativistas vegetais in natura; |

| XI – insumos agropecuários e aquícolas; |

| XII – produções artísticas, culturais, de eventos, jornalísticas e audiovisuais nacionais, atividades desportivas e comunicação institucional; |

| XIII – bens e serviços relacionados a soberania e segurança nacional, segurança da informação e segurança cibernética |

( CF/88 , art. 153, VIII, § 6º, I; EC nº 132/2023 , art. 9º , § 1º e 9º)

4. BASE DE CÁLCULO DO IS

Em regra, a base de cálculo do IS será o preço da mercadoria ou serviço, porém, dependerá de lei complementar para definição de detalhamentos. Entretanto está previsto no texto da emeda as seguintes disposições constitucionais sobre o tema:

( CF/88 , art. 153, VIII, § 6º, III, IV e V)

5. ALÍQUOTAS DO IS

As alíquotas do IS serão fixadas por lei ordinária, podendo ser específicas, por unidade de medida adotada, ou ad valorem.

( CF/88 , art. 153, VIII, § 6º, VI e VII)

6. PERÍODO DE TRANSIÇÃO DO IPI E IS

A partir do ano de 2027 o IS começa a ser cobrado, porém coexistirá com o IPI. Embora possam coexistir o IPI não incidirá sobre produtos tributados pelo IS.

Inicialmente, o IPI estava previsto para ser extinto em 2027, porém, ainda vigorará no país, mas com a nova função de manter a competitividade das produções industriais da Zona Franca de Manaus (ZFM), que ainda terá outros benefícios criados pela lei.

Assim, entenda melhor a transição:

Expandir tabela

| Imposto | Vigência | Tributação |

| IS | Entrará em vigor a partir de 2027 | A partir de 2027 terá incidência em todo território nacional, apenas em relação a produtos e serviços prejudiciais à saúde e ao meio ambiente. |

| IPI | A partir de 2027 coexistirá com IS, sem previsão legal de data de extinção. | Terá suas alíquotas reduzidas a zero a partir de 2027, exceto em relação aos produtos que tenham industrialização incentivada na Zona Franca de Manaus, conforme critérios a serem estabelecidos em lei complementar. |

( CF/88 , art. 126, III, “a” e “b”)

.

7. CRÉDITO DO IPI NA SUA EXTINÇÃO

Lei complementar disciplinará a forma de utilização dos créditos, inclusive presumidos, do IPI, não apropriados ou não utilizados até a sua extinção, mantendo-se, apenas para os créditos que cumpram os requisitos estabelecidos na legislação vigente na data da extinção de tais tributos, a permissão para compensação com outros tributos federais, inclusive com a CBS ou ressarcimento em dinheiro.

( CF/88 , arts. 135 e 195 , V)

8. VISÃO GERAL SOBRE IS

Legislação Referenciada

CF/88

EC nº 132/2023

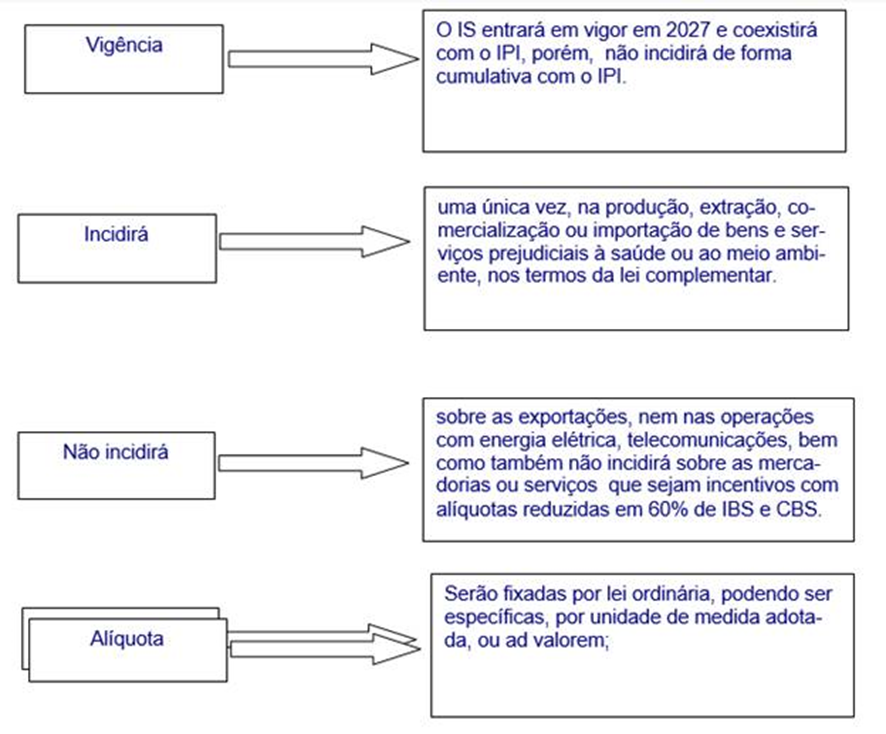

Reforma Tributária – Programa RTC

Procedimento Atualizado: Este procedimento foi elaborado com base na Portaria MF nº 34/2024, DOU 1 de 12.01.2024.

Resumo: Este procedimento trata sobre o Programa de Assessoramento Técnico à Implementação da Reforma da Tributação sobre o Consumo (PAT- RTC).

1. FLUXOGRAMA DA MOVIMENTAÇÃO DO PAT-RTC

2. PROGRAMA DE ASSESSORAMENTO TÉCNICO À IMPLEMENTAÇÃO DA REFORMA DA TRIBUTAÇÃO SOBRE O CONSUMO – PAT-RTC

Em 21 de dezembro de 2023 o Congresso Nacional publicou a Emenda Constitucional nº 132/2023 , publicando alteração na Constituição Federal para incluir nova reforma tributária sobre o consumo.

As mudanças começam a serem implantadas a partir do ano de 2026, porém, ainda depende publicações de normas regulamentadoras.

Neste sentido, a Emenda Constitucional nº 132/2023 , art. 18 dispõe que o Poder Executivo deverá encaminhar ao Congresso Nacional em até 180 dias após a promulgação, os projetos de lei referidos na Emenda Constitucional, ou seja, até o primeiro semestre de 2024.

2.1 Primeira movimentação – PAT-RTC

A Portaria MF nº 34/2024 foi a primeira movimentação neste sentido.

A Portaria prevê a instituição no âmbito do Ministério da Fazenda, do Programa de Assessoramento Técnico à Implementação da Reforma da Tributação sobre o Consumo. Este programa vem foi denominado de PAT-RTC.

O programa terá como finalidade subsidiar a elaboração dos anteprojetos de lei decorrentes da reforma da tributária, objeto da Emenda Constitucional nº 132/2023 .

O objetivo é que o Poder Executivo da União possa auxiliar o Congresso Nacional na elaboração das normas, apresentando anteprojetos a título de contribuição.

O prazo de conclusão dos trabalhos é de 60 dias, contados a partir da reunião de instalação da Comissão de Sistematização.

O programa será composto da seguinte forma:

– Comissão de Sistematização;

– Grupos Técnicos.

– Grupo de Análise Jurídica.

2.2 Comissão de Sistematização

Entre outras funções, caberá a comissão de sistematização, elaborar as propostas relativas às normas gerais do Imposto sobre Bens e Serviços (IBS) e da Contribuição sobre Bens e Serviços (CBS).

2.3 Grupo Técnico

Ficam instituídos 15 Grupos Técnicos, no âmbito do programa. Estes grupos estão voltados à regulamentação e à administração do IBS e da CBS. Cada grupo tratará de um tema específico, a seguir elencado:

2.4 Grupo de Análise Jurídica

Para apoiar a todos envolvidos no programa, cria-se um grupo de análise Jurídica, que visa subsidiar as demais instâncias quanto aos aspectos jurídicos das propostas em elaboração.

2.5 Segunda movimentação do PAT RTC

O Ministério da Fazenda realizou, em 24.01.2024, a reunião inaugural do Programa de Assessoramento Técnico à Implementação da Reforma da Tributação sobre o Consumo (PAT-RTC).

O ministro Fernando Haddad abriu o evento virtual, do qual participaram integrantes de todas as instâncias que compõem o programa e cujos nomes foram anunciados em Portaria MF nº 104/2024.

Classificado pelo secretário com um “desafio”, o prazo para que o PAT-RTC conclua suas atividades é de 60 dias, contados a partir da reunião de instalação da Comissão de Sistematização, ocorrida em 25.01.2024.

2.6 Acompanhamento do PAT RTC

O Ministério da Fazenda se pronunciou sobre o lançamento de uma nova página na internet dedicada exclusivamente ao Programa de Assessoramento Técnico à implementação da Reforma Tributária chamado de PAT-RTC.

Segundo o órgão, o portal reunirá todos os detalhes sobre a movimentação e estrutura do programa e a agenda de reuniões de todas as instâncias participantes.

Legislação Referenciada

Constituição Federal

Emenda Constitucional nº 132/2023

Portaria MF nº 104/2024

Portaria MF nº 34/2024

Escritório de contabilidade 20 Anos de Experiência com Profissionais qualificado Trabalhando para Sua Empresa.

Ola, Bem Vindo a Pacont